股票期权是指上市公司授予激励对象在未来一定期限内以预先确定的价格和条件购买本公司一定数量股票的权利。激励对象有权行使这种权利,也可以放弃这种权利,但不得用于转让、质押或者偿还债务。在股票价格上升的情况下,激励对象可以通过行权获得潜在收益,当然如果在行权期,股票市场价格低于行权价,则激励对象有权放弃该权利,不予行权。股票期权的最终价值体现在行权时的差价上。

从世界范围来看,股票期权模式是一种最为经典、使用最广泛的经理人股权激励模式。股票期权是金融衍生产品期权在经理人激励制度中的应用,产生于美国,最初只是一种对付高税率的变通手段,但实践证明激励效果明显大于避税效果。

股票期权在我国用得并不是很多,主要有两个原因:第一,股票期权在上市公司中使用是最方便的,但对于大多数非上市公司来说,股票期权并不是最理想的模式,而我国的非上市公司较多;第二,即使对于上市公司来说,因我国资本市场有效性较差,股价波动太随意,使用股票期权也有较大风险。

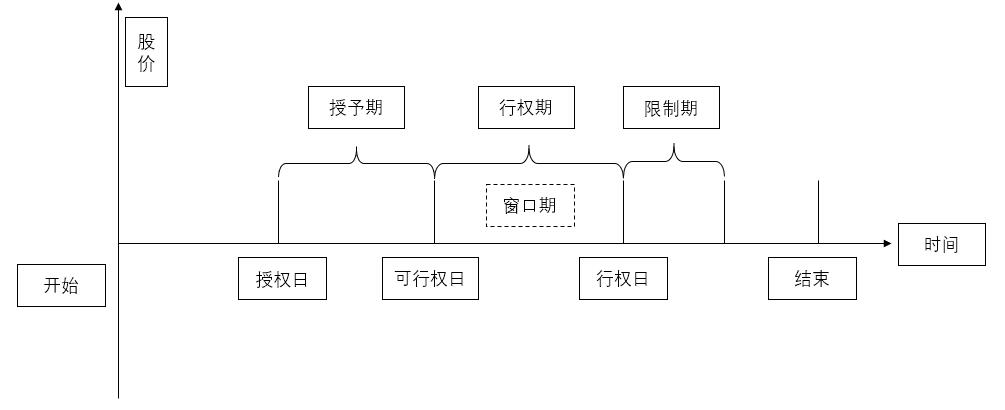

股票期权是一种看涨期权,如图2-2所示示,经营者获得行权权的日期为行权权的授予日,行权权授予日和股票期权到期日之间为行权期;在行权权被授予后,经营者可行使期权购买股票。一般情况下,股票期权是无偿授予的。也有些公司在授予股票期权时计,为了增加对经理人的约束力, 要求经理人支付一定的费用,就是期权费。

图2-2股票期权操作流程图

股票期权优缺点

(1)股票期权的优点

◆股票期权只是一种权利而非义务,持有者在股票价格低于行权价的时候可以放弃权利,因此对持有者没有风险。

◆股票期权需要在达到一定时间或条件的时候实现,激励对象为促使条件达成,或为使股票升值而获得价差收入,必然会尽力提高公司业绩,具有长期激励效果。

◆股票期权持有人得到的是企业新增价值,不侵蚀公司原有资本存量。且持有人在行权时,可以增加公司的现金流量。

◆股票期权根据二级市市场股价波动实现收益,激励力度较大,且股票期权受证券市场监督,具有相对公平性。

股票期权的缺点

◆行权有时间、数量限制。

◆激励对象行行权需支出现金。

◆存在激励对象为自身利益,采用不法手段拾高股价的风险。

◆高度依赖于股票市场的有效性。我国股票市场有效性较差,易受市场投机因素、政府宏观政策等突发事件的影响,经营者可能因不可控因素受到奖励或惩罚,这显然与激励的初衷相悖。

股票期权适用性

股票期权模式的特点是高风险、高回报,比较适合那些处于成长期或扩张期,初始财务资本投人较少、资本增值较快、人力资本依附性较强的企业,如高科技、网络、医药、投融资等风险较高或是竞争性较强的行业。

首先,由于企业处于成长期,市场有较大的潜力,此日时如果公司能有效地激励员工,将会使企业在市场上有更好的投资价值。其次,一般初创或扩张企业无法拿出大量现金进行激励,通过股票期权,激励对象的收益与二级市场的股价波动紧密联系,既降低了企业当期激励成本,又达到了激励的目的。

如 intel公司从1984年开始面向公司的高层管理人员授予股票期权,主要用于对高层管理人员的年度管理绩效的奖励。1999年 intel对经过管理部门的推荐或者公司补偿委员会的批准的高级管理人员授予股票期权。股票期权授予数量取决于以下几个公司内部因素,如:前一次赠予的数量、过去几年中的工作贡献和工作范围等。一般而言,最初授予的股票期权在授予5年后才可以行权。 intel公司在1984年的股票期权计划中提出公司会在非经常情况下对主要高级管理人员和其他高级员工赠予额外的股票期权,以认可他们在未来领导公司前进中的潜力。这类股票期权的授于等待期一般要长于普通股票期权的授予等待期。这一做法在全球it行业持续向上的时候为 intel吸引并保留了大量行行业内的顶尖人才,大大提高了公司的核心竞争力。虽然后期公司不断增加了其他的激励方法,但仍不能否认股票期权起到过的巨大作用。

股票期权案例

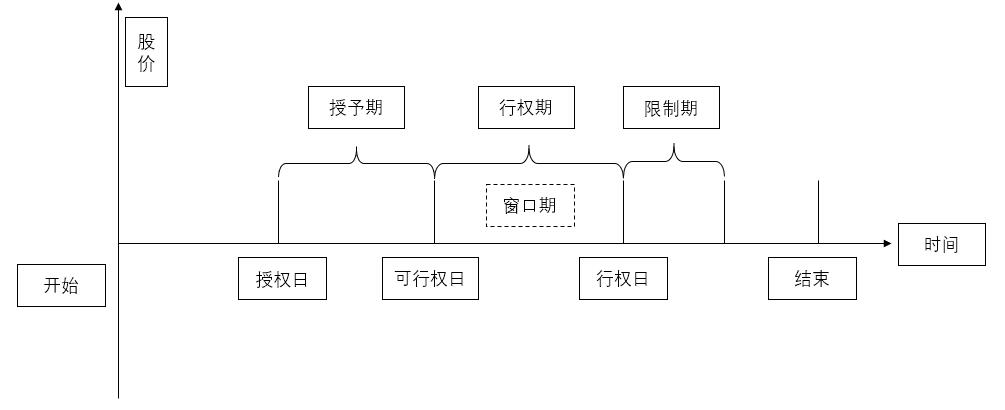

泸州老窖于2010年1月22日完成股票期权授予登记,向董事、高管及其他激励对象共143人支付1344万份股票期权,占总股本的0.96%。规定行权价不低于12.78元,行权条件为2011-2013年的每一年扣除非经常性损益后净利润比上年增长不低于12%;净资产收益率不得低于30%,且不得低于同行业上市公司75分位值,同日时最近一年财务报告无否定或无法表示意见;最近3年合法合规及未受到证监会处罚及交易所责。具体行权安排为,期权等待期为2年,行权期为等待期结東后3年分批行权(如图2-3所示)。第一年行权比例为30%,第二年行权比例为30%,第三年行权比例为409%。行权需满足考核要求。在行权有效期内,激励对对象获取的股权激励收益占本期股票期权授予时薪酬总水平(含股权激励收益)的最高比重不得超过40%。激励对象已行权的股票期权获得的股权激励实际收益超出上述比重的,尚未行权的股票期权不再行使。

扫描二维码关注汉哲微信公众号,查看更多资讯