经理人和股东实际上是一个委托代理的关系,股东委托经理人经营管理资产。但事实上,在委托代理关系中,由于信息不对称,股东和经理人之间的契约并不完全,需要依赖经理人的“道德自律”。股东和经理人追求的目标是不一致的,股东希望其持有的股权价值最大化,经理人则希望自身效用最大化,因此股东和经理人之间存在“道德风险”,需要通过激励和约束机制来引导和限制经理人行为。

为了使经理人关心股东利益,需要使经理人和股东的利益追求尽可能趋于一致。对此,股权激励是一个较好的华体育app官网登录的解决方案。通过使经理人在一定时期内持有股权,享受股权的增值收益,并在一定程度上承担风险,可以使经理人在经营过程中更多地关心公司的长期价值。股权激励对防止经理的短期行为,引导其长期行为具有较好的激励和约束作用。

股权激励的激励逻辑就是指股权激励的方式是怎样传导和影响公司与个人价值的提升,我们可以从宏观和微观两个维度来分析理解。

1.从宏观角度来看

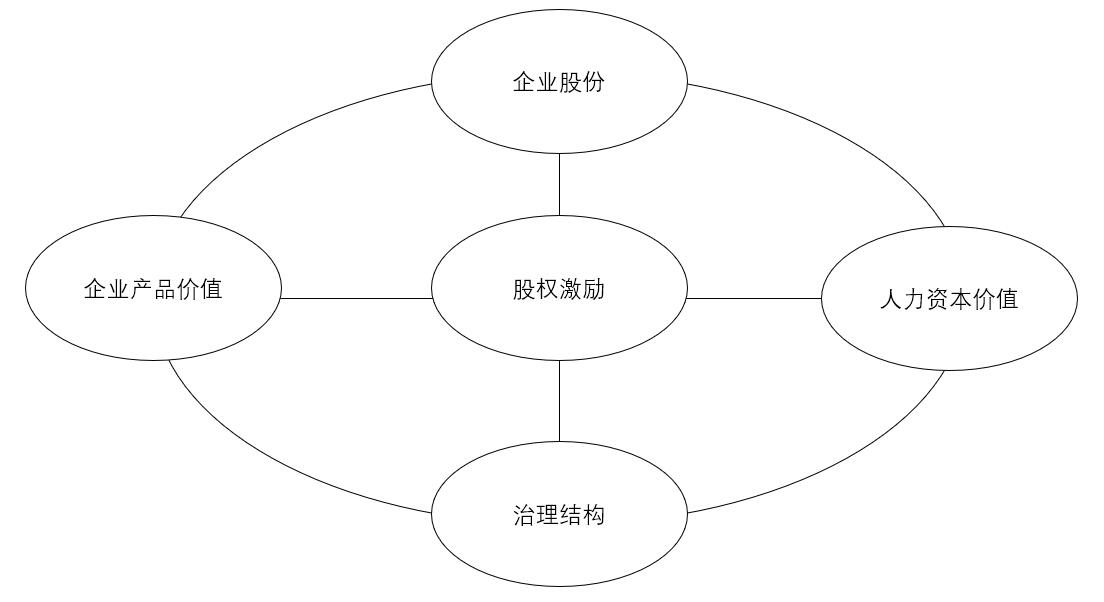

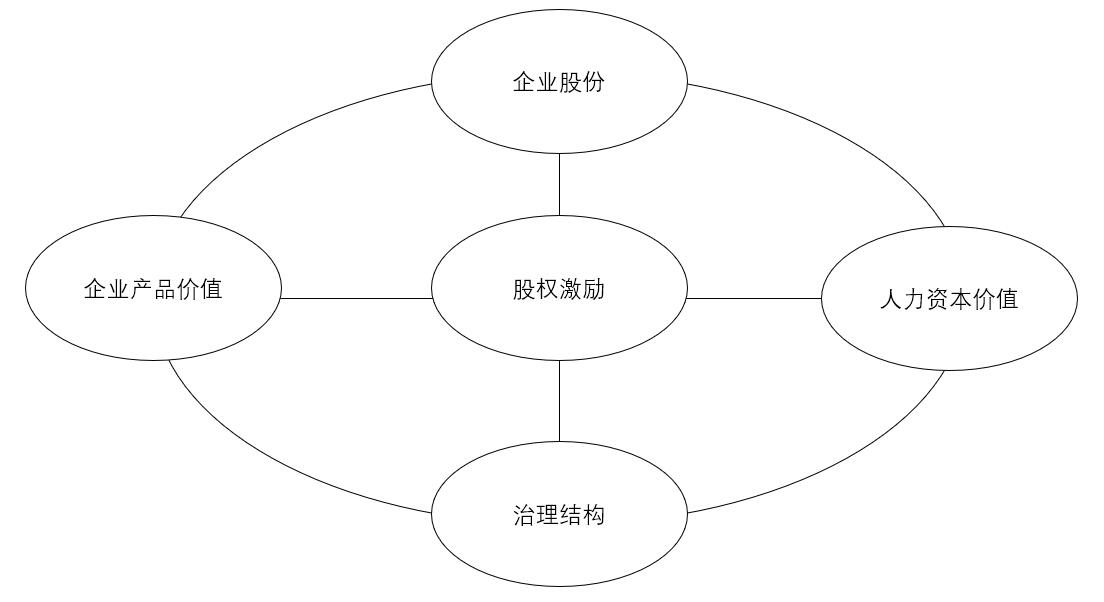

股权激励的传导和影响正如图1-2所展示的,股股权激励的作用被纳入到了链接企业治理结构、企业产品价值、企业资本价值、个人价值的内核,通过它对每种价值的影响形成了相互影响的整个合式循环。

图1-2 股权激励传到闭环

首先,股权激励的激励对象签订有效的股权激励契约,本身就改变了企业的治理结构,一方面企业减少了代理成本,另一方面个人获得了股权性收益。激励对象在经营过程中通过充分发挥自己的价值,调动各方面资源,使得企业产品价值提升;反过来企业产品价值增大,整体业绩提升,带来个人绩效增加。通过公司的股权性收益,个人价值得以增加,从而提升个人在经理人市场的流动性溢价,企业尽管为流动性溢价付出了更多的激励成本,但同时获得了更大的市场收益。

其次,治理结构的完善,传递给市场企业经营管理绩效可能增加的信息,传导到资本市场会推升股价,而企业绩效增加和股价提升更凸显个人人力资本价值,人力资本价值的提升和流动进一步深化治理结构的调整和完善。也就是说,通过股权激励的激励方式,整个股权市场、产品市场、资本市场、经理人市场得以有效地贯通和价值链接,形成一个相互影响的闭环。

2.从微观角度看

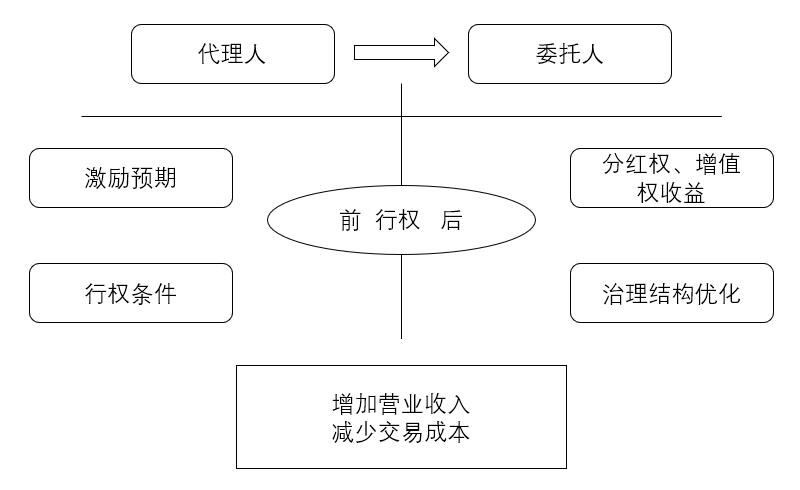

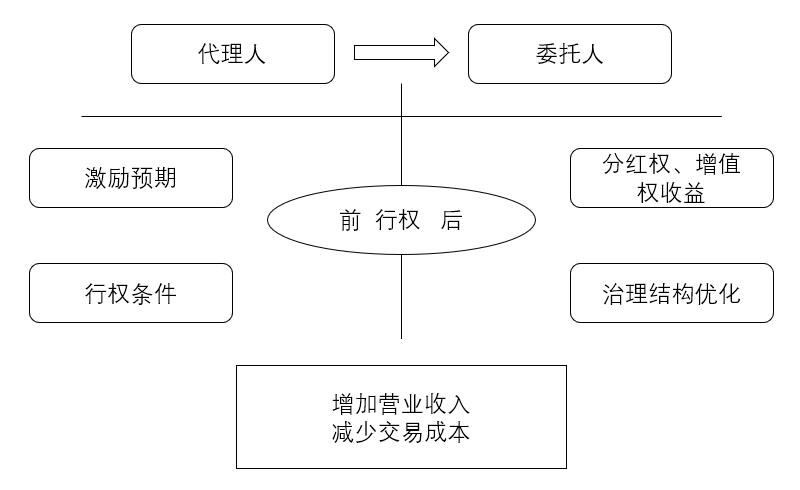

一般情况下,股权激励的传导是通过激励对象的行为得以体现。正如图1-3所示:

图1-3 股权激励对激励对象的影响

首先,股权激励是代理人变为委托人的过程(由于具体采用的激励方式不同,不尽然如此,仅以此为例),这个过程分为两个阶段,行权即为前后的节点。

激励对象在行权之前,因为抱有强烈的激励预期,想象未来行权后利益增加和个人价值提升,需要努力达成行权条件,那么此过程中会努力减少交易成本、增加营业收入等,以提高绩效目标。

行权条件达到后,激励对象通过行权由代理人变为委托人,基于产权的约束,同样努力提高业绩目标,因为如果是损失和下滑会带来自身利益的直接减少。同日时,行使股东在控制权、投票权等方面的权益,会影响企业的决策过程,起到优化治理结构的作用。

扫描二维码关注汉哲微信公众号,查看更多资讯